时间: 2024-03-28 17:28:55 | 作者: 珍珠棉异型材

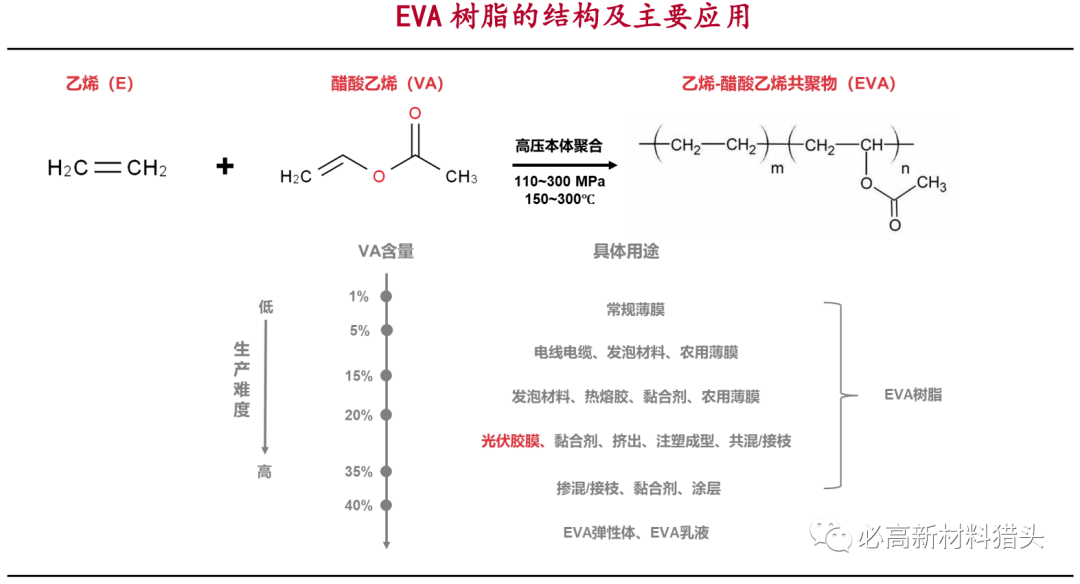

EVA及POE树脂作为封装胶膜的核心原料,两者均由乙烯和特殊单体通过共聚反应制备。其中,EVA树脂为乙烯和醋酸乙烯(VA)的共聚物(VA质量分数一般小于40%),POE树脂则是由乙烯和高碳α-烯烃(通常为1-辛烯,质量分数大于20%)利用配位聚合形成的无规共聚物弹性体。相比于传统的通用型聚乙烯,EVA及POE树脂的合成难度更大、应用性能更高、专用性更强,属于国内目前亟待发展的高端聚烯烃材料。近年来随着沿海大型炼化一体化项目的陆续投产,通用型聚乙烯面临产能过剩的风险。为应对日益激烈的同质化竞争、提升产品附加值,EVA及POE树脂已成为炼化企业延伸发展的热点新材料领域,国产化进程不断加速。

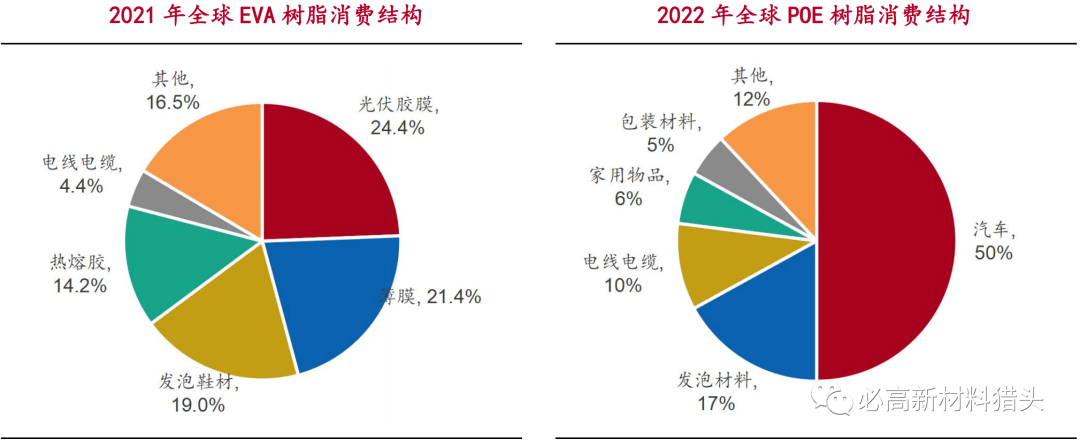

虽然EVA及POE树脂可应用于包装薄膜、发泡鞋材、汽车及塑料改性等领域,但光伏胶膜是当前需求量开始上涨最快、市场关注度最高的应用领域。根据《中国化工新材料产业高质量发展报告(2022)》,光伏胶膜已成为全世界EVA树脂的第一大下游需求,占比约为25%,在国内市场的需求占比更是达到47%。POE方面,目前全球约一半的POE树脂应用于汽车领域(通常作为增韧改性剂用以提高内外部组件如仪表盘、保险杠的抗冲击强度),其余大多数都用在发泡鞋材、电线电缆等。随着N型组件出货量的迅速增加,未来两年光伏胶膜将成为POE需求量开始上涨的主要动力。

化易天下化工生产原料采销平台,提供化工原料采购及销售,同时欢迎化工产品原料市场供应厂家入驻。

EVA树脂的工业化生产大多采用高压法连续本体聚合工艺,其聚合机理和生产流程与LDPE(低密度聚乙烯,主要制成薄膜产品)基本相同。VA含量越低,EVA的性质越接近LDPE,具备相对良好的耐磨性和电绝缘性,可用来生产农用薄膜、发泡鞋材、包装材料等中低端产品。VA含量越高,EVA的性质越接近橡胶,具备相对良好的弹性和透明性,可用于光伏胶膜、涂覆料等高端产品。其中用于光伏胶膜的EVA树脂VA含量需控制在28%~33%之间,生产难度大,市场价值高。

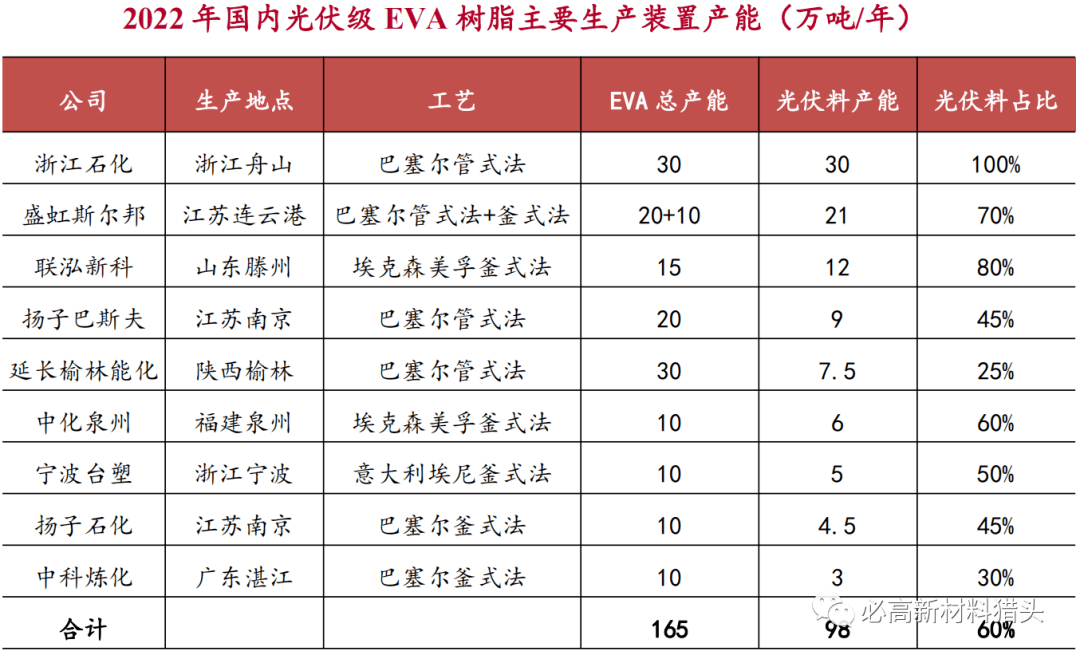

2017~2020年,国内EVA树脂总产能稳定在97.2万吨,但仅有斯尔邦石化、联泓新科和宁波台塑3家企业具备光伏料生产能力,合计产能仅为30万吨左右,进口依赖度一直维持60%以上。近年来,受下游光伏产业跨越式发展的影响,炼化企业陆续引入技术工艺包(以利安德巴塞尔管式法为主),期望通过转产EVA避开通用型聚乙烯的红海竞争。2021年下半年,中化泉州、浙江石化、延长榆林能化等企业均已顺利产出光伏料。

截至2022年底,国内EVA树脂总产能已增至215万吨,能稳定生产光伏料的企业增至9家,合计光伏料产能98万吨。据卓创资讯统计,2022年EVA树脂产量共167.6万吨,其中光伏料累计产量达83.7万吨,全年光伏料排产比例达到50%。结合表3的光伏级EVA树脂需求估算量来看,进口依赖度已降至26%左右,国产光伏料供应能力显著提升。

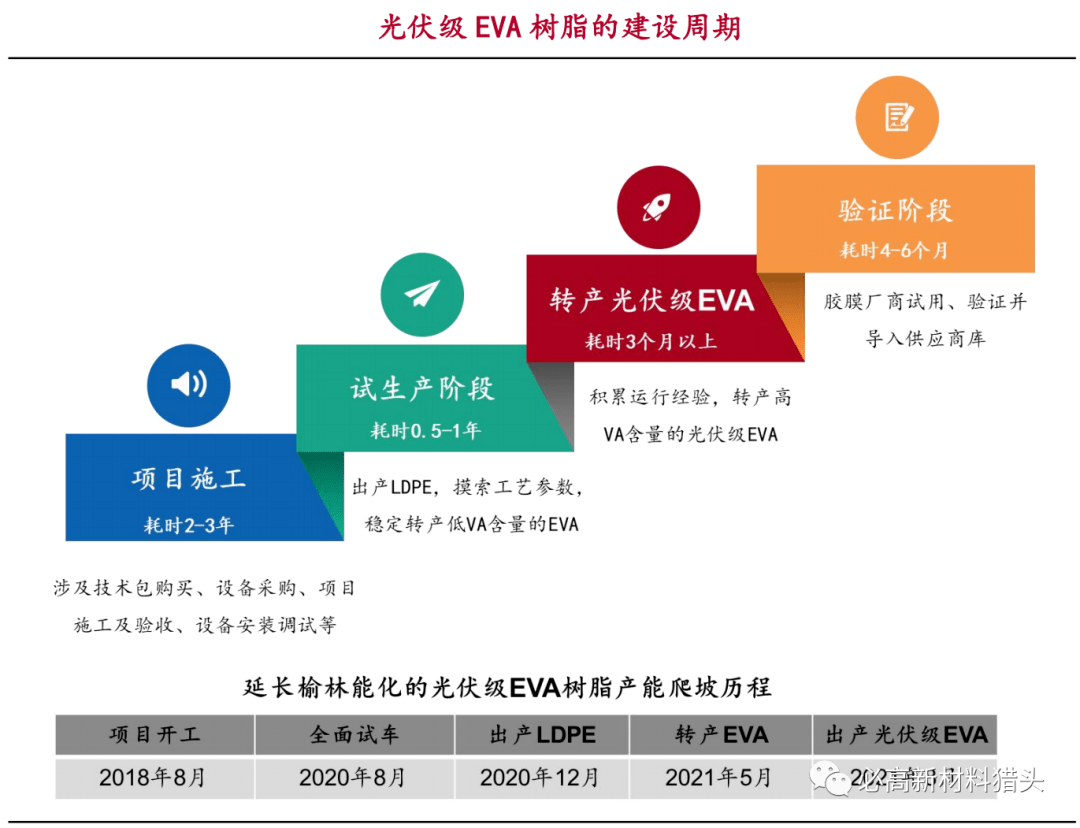

展望2023年,虽然EVA新增产能有望达到55万吨,但光伏料的新增供给较为有限,增量需求只可以通过海外供给满足,预计2023年进口依赖度将再度上扬。这是由于EVA树脂的产能爬坡周期长,而且光伏料实际产能也具有极大的不确定性。

从行业经验来看,新装置从开车成功到批量稳定供应光伏料需至少一年时间。首先,装置需先稳定生产LDPE半年以上才能转产EVA。其次,生产EVA也需从低VA含量的发泡材料开始做起,积累足够的装置运行经验后才能逐步转为工艺难度更高的光伏料。最后,产品交付胶膜厂商验证并导入使用也需要4个月左右的时间。

因此,即便是去年三季度实现投料开车的天利高新,其光伏料在2023年实现稳定出货的难度也很大。考虑到产能爬坡及验证周期,预计大部分新增产能要在2025年才能实现有效供给。而由于装置光伏料产能上限的存在(管式法一般在80%左右,因为光伏料VA含量高、粘性强,需对设备做定期维护清洗),即便乐观假设所有厂家都能顺利完成验证并实现光伏料产量最大化,未来两年也很难满足组件出货量迅速增加造成的供给缺口,因此预计到2025年大概率将维持供不应求的状态。

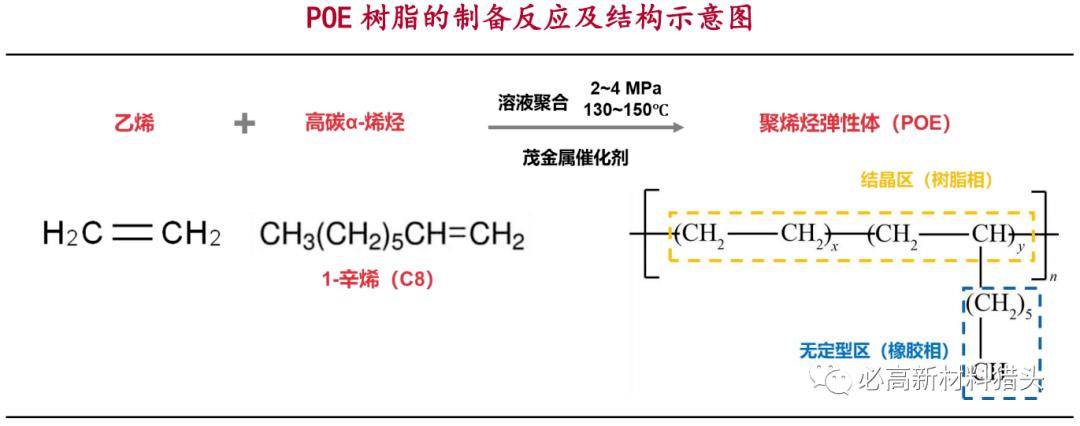

POE(聚烯烃弹性体)是陶氏化学于1993年率先开发的新型热塑性弹性体材料。POE的结构特点决定了其优异的综合性能。首先,分子结构中同时存在聚乙烯主链结晶区和因引入α-烯烃而形成的无定型区,使其兼具良好的热塑性和高弹性。其次,分子链中不存在极性基团和不饱和键,赋予了POE优良的耐候性和水汽阻隔性。最后,茂金属催化剂的加持也使得POE的相对分子量分布窄,从而拥有非常良好的拉伸强度和抗冲击性能。

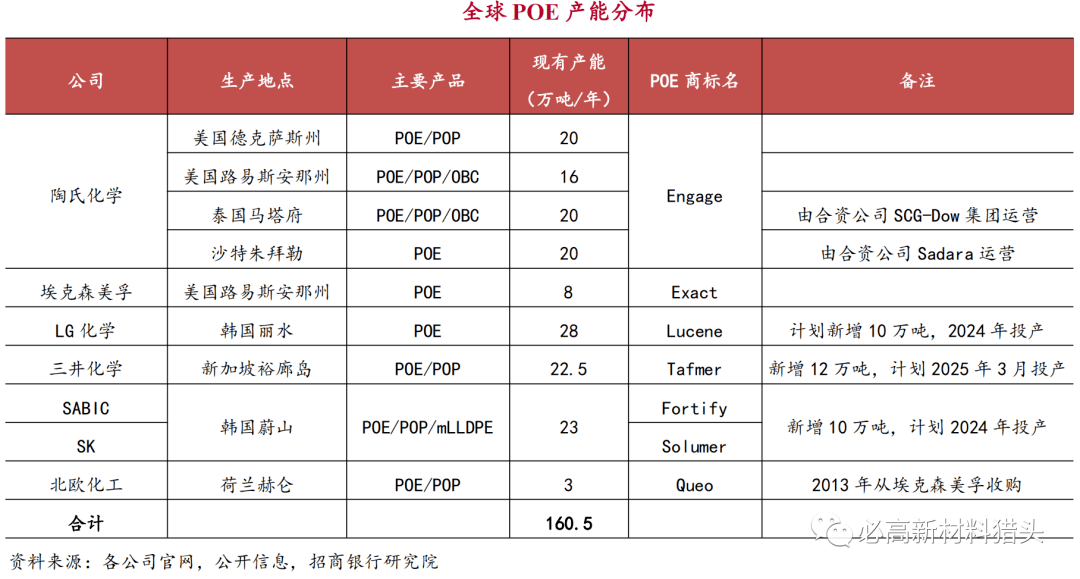

目前全球POE树脂的生产技术和工业化装置集中在陶氏化学、LG化学、三井化学、SSNC(SABIC和SK的合资公司)、埃克森美孚、北欧化工6家海外化工巨头。各家企业的生产装置均基于专有的聚合技术和茂金属催化剂搭建,现有产能合计160.5万吨。考虑到实际生产的全部过程中可灵活切换为POP(聚烯烃塑性体)、OBC(烯烃嵌段共聚物)或其他弹性体材料,POE真实产能低于公开资料数据。根据ChemAnalyst的统计,2022年全球POE需求量约150万吨,预计实际产量与该数据基本一致。

陶氏化学是全球生产顶级规模、技术最先进的POE生厂商,其装置主要位于美国、泰国、沙特三地,合计产能达76万吨,占全球市场占有率的50%左右。LG化学、SSNC和三井化学紧随其后,产能规模均超过20万吨。由于光伏领域可预见的需求量开始上涨,上述三家企业均已宣布扩产计划,预计两年内海外POE产能可提升至192.5万吨。结合表3的光伏级POE树脂需求估算量来看,胶膜厂商需要拿到一半左右的订单份额才能满足N型组件的封装需求。不过在汽车轻量化趋势下,传统下游汽车塑料改性需求仍有增长空间,其他领域同样需求起量(据中国化信咨询统计,2021年我国POE净进口量约为59万吨,近3年CAGR达28%),因此未来几年全球POE树脂供给将持续紧张,订单争夺也将左右光伏胶膜的升级进程,树脂国产化破局非常关键。

面对新兴市场巨大的需求机遇,国内石化企业也在加速布局POE树脂。但由于生产难度大、产品利润率高,目前海外龙头暂无对外进行技术授权转让,因此国内企业只能自行研发,并需陆续攻克茂金属催化剂的制备、α-烯烃的合成、溶液聚合工艺三大技术难题。

茂金属(Metallocene)是一类有机金属配合物的统称,一般由ⅣB族过渡金属元素(如Ti、Zr、Hf)和环戊二烯基(或其衍生物)通过相互作用形成。以茂金属为主催化剂、烷基铝氧烷(如MAO)或有机硼化物为助催化剂的催化体系,称为茂金属催化剂。相较于传统的齐格勒-纳塔催化剂,茂金属催化剂具有催化活性高、单一活性中心、可精准调控聚合物结构和相对分子量分布等优势,主要使用在于制备高端聚烯烃。目前POE的工业化生产主要使用桥联二茂催化剂和限定几何构型催化剂(CGC),这两类催化剂中心金属周围空间更为开放,有利于长链共聚单体插入,更适合于POE的反应体系。

催化剂是聚合反应的核心,茂金属催化剂在20世纪90年代实现产业化后国外多家大规模的公司陆续完成开发及应用工作,并对研发成果申请专利保护。除了前述6家企业外,国际上的茂金属催化剂生产商还包括利安德巴塞尔、道达尔、美国Univation(陶氏化学和埃克森美孚合资公司)、ChevronPhillips等企业,不过上述企业的配套工艺以气相法或淤浆法为主,虽然允许技术转让但只能生产茂金属聚烯烃(mPE/mPP),并不适用于POE。

我国茂金属催化剂研究起步时间晚,如何绕开诸多专利限制并从浩如烟海的茂金属配合物中筛选出合适的新型催化剂体系是研发的难点。中石油、中石化、高等院校及科研院所等国家单位已研发多年,并成功实现了基于自主茂金属催化剂的mPE/mPP的工业化应用,但用于制备POE的催化剂仍尚且还没有取得工业化突破。目前CGC催化剂仍是重点突破方向,而随着下游市场空间的逐步打开、陶氏化学初代CGC技术专利的到期,多家国内上市龙头已加快入局步伐。近年来,万华化学、卫星化学、盛虹斯尔邦等企业陆续积累相关专利,但工业化放大仍在技术摸索期。

α-烯烃是碳碳双键位于分子链端部的线性长链单烯烃。其中,碳链相对较短的1-丁烯(C4)、1-己烯(C6)和1-辛烯(C8)通常作为共聚单体用于改善聚烯烃的材料性能。目前全球主流的POE产品基本属于乙烯-辛烯共聚弹性体,因此1-辛烯是实现POE国产化的关键原料。

乙烯齐聚法是全球高碳α-烯烃(C6及以上)的主流生产的基本工艺,大致上可以分为非选择性齐聚和选择性齐聚两大类。其中选择性齐聚(如乙烯三聚制备1-己烯和乙烯四聚制备1-辛烯)目标产物收率更高,是更为先进的技术方向。目前中石化、中石油已基本掌握乙烯三聚法,1-己烯总产能约10万吨。乙烯四聚法则尚未实现工业化,因此我国仍不具备1-辛烯的生产能力。不过在POE等高端聚烯烃需求的催化下,1-辛烯的技术攻关已取得初步成果。目前已有中石油大庆石化、卫星化学连云港石化两家企业建成工业试验装置。

展望来看,未来2~3年国内α-烯烃装置规划较多,基本用于配套生产POE,技术大多来源于自研、科研院所或高校联合开发,暂时均缺乏成熟的规模化生产经验。能否找到兼具高活性和选择性的催化剂、解决副产物堵塞管路等问题,仍需进一步观望。

目前工业化的POE生产装置基本采用溶液聚合工艺。其核心工艺开发与茂金属催化剂高度捆绑,因此技术专利同样掌握在陶氏、LG化学、三井化学等企业手中。海外仅有加拿大NOVA公司的Sclairtech中压溶液聚合工艺可进行对外授权转让,但现有装置以出产聚乙烯为主,暂无POE生产先例。国内方面,由浙江大学及中石化北京化工研究院联合开发的“1000吨/年POE生产技术工艺设计包”已于2015年通过中国化工学会组织的科技成果鉴定。虽然目前尚未有工业化应用工艺包的验收报道,不过预计其仍将成为国内众多企业的主要技术来源。而随着茂金属催化剂研发的逐步深入,基于溶液聚合的成套POE技术工艺包有望同步取得进一步的突破。

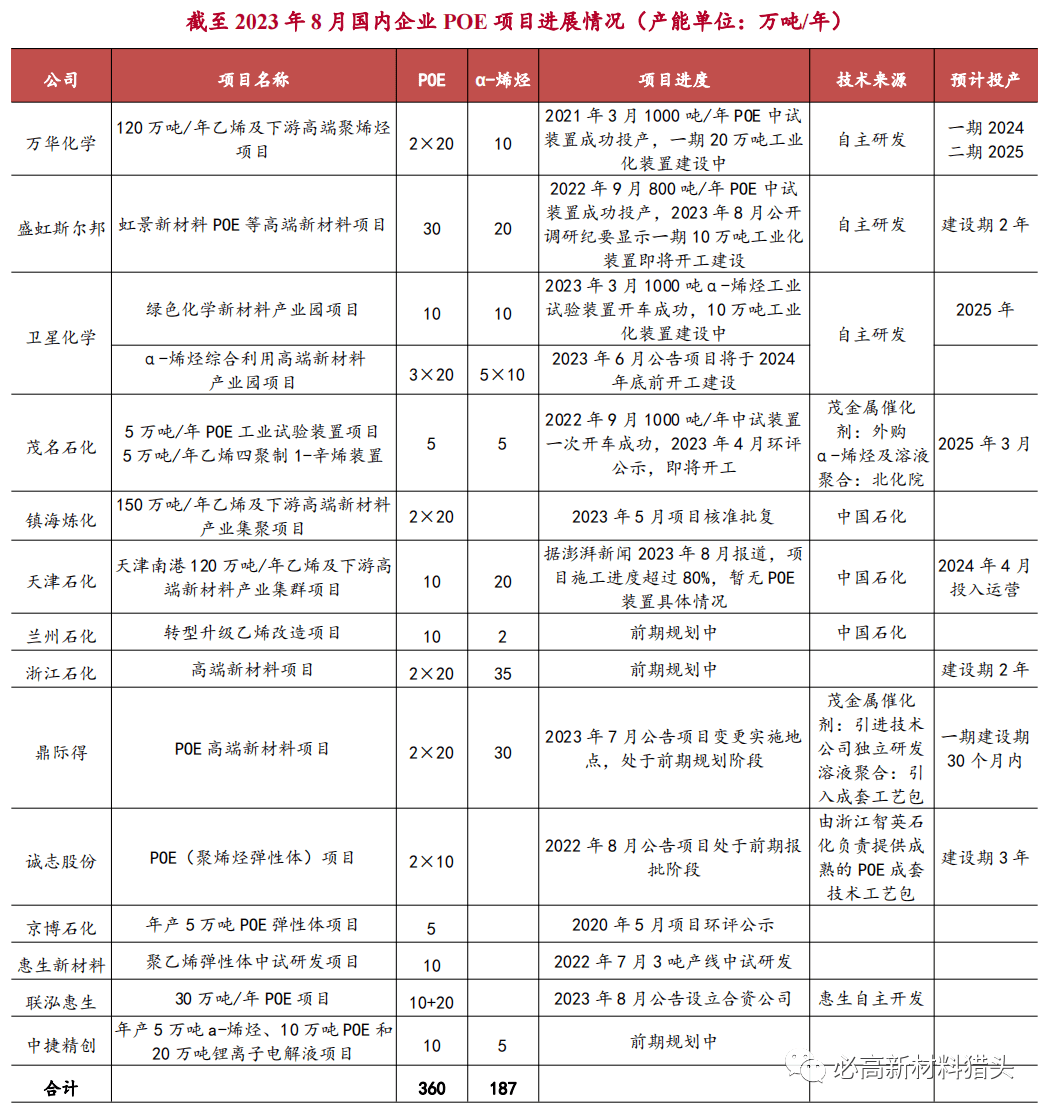

当前全国各地石化企业纷纷上马POE项目,规划总产能达到360万吨。目前万华化学的产业化进度相对领先,公司已于2021年3月成功实现中试装置开车,并成为国内首家可产出光伏应用POE树脂的企业。据调研,万华化学的两款光伏级POE产品已向主要胶膜厂商送样并开始验证,预计首套20万吨工业化装置有望于2024年下半年投产。除此之外,盛虹斯尔邦、中石化茂名石化也已于2022年完成中试,正在进行工业化项目建设。其他项目则大多处于前期规划阶段,建设周期大约2~3年。

展望来看,2023及2024年都将是国内POE树脂产能的真空期,供给紧缺程度持续加剧。2024年底至2025年则是各个项目验证的关键阶段,届时真正掌握核心技术的厂商将持续更新项目进展。考虑到三大关键壁垒的攻关难度,预计最终能如期实现工业化装置投产的企业不超过5家,其他大多数企业落地进度可能没有到达预期或最终因无法成功突破技术难题而退出竞争。综上所述,未来两年大概率是POE树脂国产化元年,但具体的产能落地规模存在巨大不确定性。从技术难度来看,茂金属催化剂的工业化制备难度最高,因此相对看好茂金属催化剂开发处于领头羊的企业。

- 上一篇: 东方盛虹巨额多元化投资引发千亿债务!

- 下一篇: 交联度测试仪作业原理和试验操作过程办法介绍